Recentemente veio à tona uma informação que torna cada vez mais importante a concessão de

crédito no agronegócio. Após safras recordes, esse segmento vive uma onda de falências e

preocupa fundos de investimento ligados ao setor.

A quebra dos preços de milho e soja vem provocando inadimplência. O número de produtores

rurais em recuperação judicial subiu seis vezes em 2023, segundo o “Serasa Experian”.

A redução dos lucros do agronegócio também prejudicou outros segmentos. As vendas de

tratores e máquinas agrícolas caíram 20% em 2023, a maior queda em quase uma década.

Como se não bastassem problemas com precificação e lucratividade, temos de levar também

em consideração as intempéries climáticas (chuvas intensas, secas prolongadas, geadas, ondas

de calor, tempestades, etc.), enfim situações que impactam significativamente a agricultura e

consequentemente produtores rurais e pessoas jurídicas adquirentes de insumos necessários

para a lavoura.

Para evitar problemas com inadimplência e perdas de recebíveis as empresas precisam muitas

vezes reconsiderarem sua política de concessão de crédito.

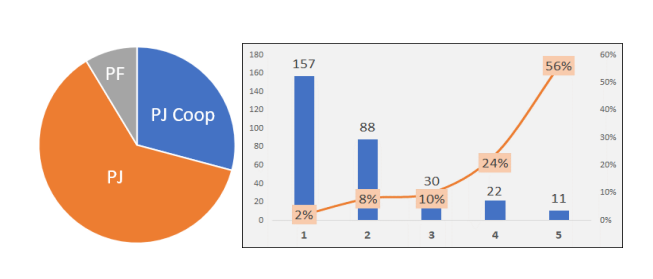

Talvez a empresa esteja gastando tempo precioso com a avaliação de risco não necessariamente

significativo. Uma varredura no perfil da carteira (PF e/ou PJ) via Diagrama de Pareto pode dar a

resposta certa para a relação “ranking de clientes versus exposição ao risco” e a solução viável

leva em consideração uma alçada de aprovação criteriosa envolvendo níveis hierárquicos (da

área financeira) e um Comitê de Crédito focado nas grandes exposições incluindo o board da

empresa e os heads das áreas comercial e financeira.

Quando bem estruturada, uma política de crédito precisa ser flexível do ponto de vista de

incremento às vendas, mas ao mesmo tempo criteriosa na questão da aversão ao risco.

As etapas para uma concessão de crédito eficaz envolvem primeiramente uma solicitação vinda

da área comercial e aí temos a coleta de informações, análise da saúde financeira do cliente

potencial (PF ou PJ) e a decisão, alinhada à política de crédito. Compete às áreas financeiras das

empresas o devido cuidado em analisar a saúde financeira das empresas. A negativa de uma

solicitação precisa ser baseada em critérios técnicos, sempre buscando-se uma saída, seja via

operações financeiras (os Bancos também precisam compartilhar o apetite ao risco) ou ainda

através de alternativas que possam viabilizar a negociação (barter, seguro garantia, penhor

mercantil, etc.).

Cada instituição tem seus próprios critérios e políticas de concessão de crédito, ou seja, os

termos podem variar conforme sua estratégia e avaliação de risco.

Hoje em dia existem fintechs que desenvolvem ferramentas especializadas em análise de crédito

para o agronegócio e que incorporam em suas bases parâmetros personalizáveis e informações

de mercado (preços agrícolas, custo de produção e produtividade para calcular ratings de

produtores rurais, cooperativas, revendas, etc.). Estas ferramentas também fazem a integração

com agrodocs (controle de garantias) e disponibilizam aplicativos para celulares de modo a

facilitar as visitas de campo, assim como conectam as empresas ao mercado financeiro,

tornando possível a gestão eficiente de operações estruturadas de financiamento no

agronegócio, como risk sharing de carteiras, CRA e FIDC.

Nós da ÚNICA INVESTIMENTOS podemos ajudar sua empresa a construir uma política de crédito

saudável e adaptada ao seu negócio, inclusive sugerindo níveis de alçada e aprovações via

Comitê. Podemos também mapear o processo “Order to Cash” ou o ciclo financeiro das suas

Operações de Vendas até o Recebimento (Atualização e Concessão de Limites de Crédito,

Colocação de Pedidos, Aprovação, Faturamento e Cobrança) e de Compras até o Pagamento

(Investimentos, Produtivos e Não Produtivos, Contratação de Fretes, Royalties/Obtentores de

Tecnologia, Serviços e Contas a Pagar). Podemos também desenvolver propostas para a sua

Tesouraria nas questões de Planejamento Financeiro (Fluxo de Caixa), Relacionamento com

Bancos (Reciprocidade, Operações Financeiras e Investimentos) e outras atividades (Relatórios

e Indicadores Financeiros, Contratação de Seguros, etc.)

Osvaldo Vital, Administrador CRA-SP 45.363

Consultor da ÚNICA INVESTIMENTOS